I motivi per i quali i fondi comuni sono un investimento che vi fa perdere soldi senza che possiate accorgervene, aumentando anche i vostri rischi.

Il testo unico della finanza afferma che: Un fondo comune d’investimento è un istituto di intermediazione finanziaria definito come «organismo di investimento collettivo del risparmio» costruito in forma di patrimonio autonomo, suddiviso in quote, istituito e gestito da un gestore.

In parole semplici un fondo di investimento, raccoglie i risparmi degli investitori per investirli in strumenti finanziari attraverso la gestione di un gestore professionista che decide i titoli «migliori» da acquistare.

- Fondi Azionari = investono prevalentemente in azioni e, generalmente, si caratterizzano per un alto grado di rischio;

- Fondi Obbligazionari = investono principalmente in titoli di Stato ed in obbligazioni e si caratterizzano per un grado di rischio generalmente minore dei fondi azionari;

- Fondi Bilanciati = investono sia in azioni che in obbligazioni, con livelli di rischio via via crescenti in base alla percentuale di azioni presenti in portafoglio;

- Fondi Monetari = investono in strumenti del mercato monetario a breve termine (non superiore a 6 mesi).

I fondi comuni sono uno dei principali strumenti di investimento degli italiani. Sono fondi detti a gestione attiva, ovvero che presuppongono che il loro gestore selezioni attivamente i migliori titoli da inserire nel fondo al fine di ottenere un rendimento superiore a quello del suo indice di riferimento.

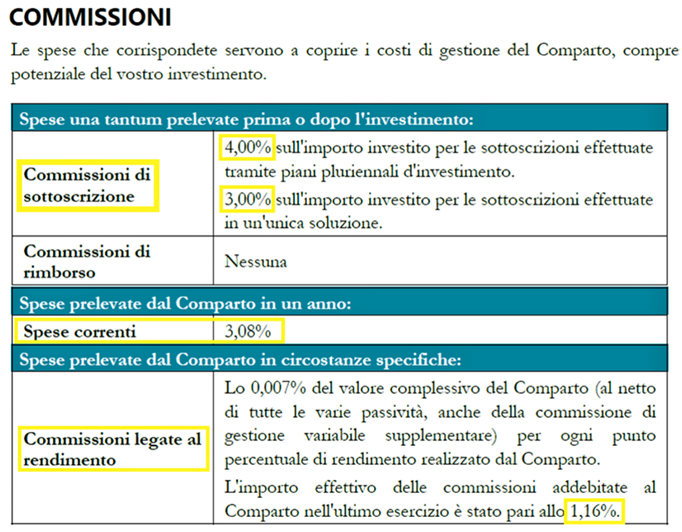

Le commissioni che si possono pagare investendo in un fondo comune sono:

- Le commissioni di gestione, che remunerano il gestore del fondo;

- Le commissioni di distribuzione, che retribuiscono la banca e il promotore/consulente che vi ha venduto il fondo;

- Le commissioni di sottoscrizione (o di ingresso) che remunerano di nuovo banca e consulente;

- Le commissioni di rimborso (o di uscita), che possono remunerare il gestore o la banca e il consulente;

- Le commissioni legate al rendimento (o di performance), se presenti sono ulteriori commissioni a favore del gestore e vi vengono addebitate quando quest’ultimo riesce ad ottenere risultati superiori ad un certo limite. Si pagano quando si guadagna, ma nessuno ve le torna quando si è in perdita.

Oltre a tutti questi costi, sono presenti anche altre spese amministrative, legali e legate alle operazioni di portafoglio.

Le commissioni di gestione e distribuzione sono spesso raggruppate insieme come “spese correnti”. Tutte le commissioni sono elencate in un documento informativo (KIID, Key Investor Information Document).

Risulta abbastanza chiaro che, con costi simili, non potrete mai guadagnare quanto dovreste quando i mercati salgono, mentre avrete invece ottime possibilità di perdere molti più soldi quando i mercati scendono.

Quando si sottoscrive un PAC bisogna porre molta attenzione alle condizioni di sottoscrizione. Capita di frequente infatti di dover pagare dei costi esorbitanti se il Piano di Accumulo è un piano di importo contenuto come i famosi 100 euro mensili accantonati.

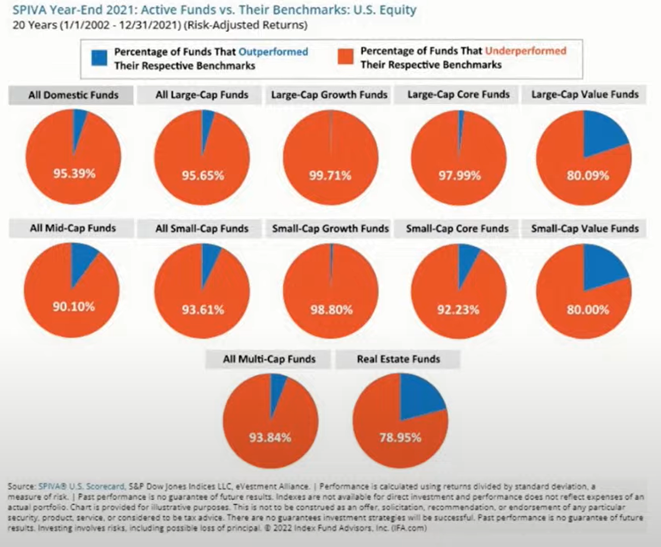

Innumerevoli studi e ricerche hanno dimostrato che per i gestori è impossibile “battere il mercato” su base continuativa e che la quasi totalità dei fondi comuni offre ai risparmiatori rendimenti inferiori a quelli dei mercati in cui investono.

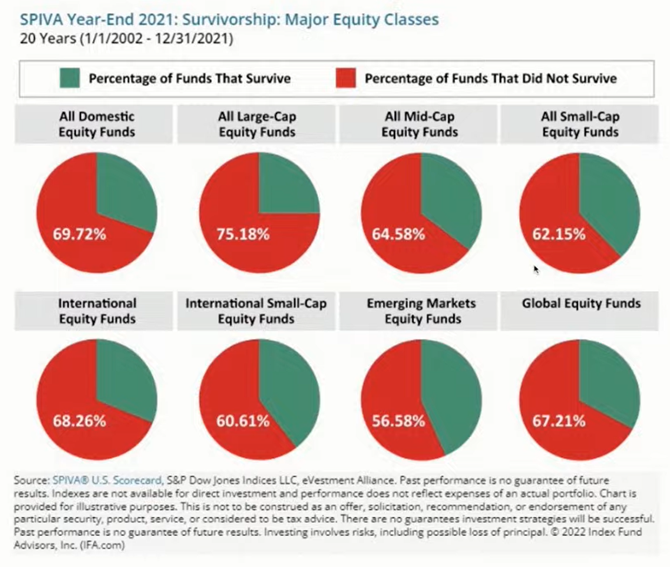

Questa tabella qui su non tiene conto inoltre del tasso di sopravvivenza dei fondi. Ovvero mostra anche fondi che nel frattempo sono stati chiusi o liquidati perché ancora meno efficienti. La situazione reale è quindi pure peggiore di quella rappresentata. Basta vedere nella tabella qui sotto che il tasso di sopravvivenza dei fondi. Ne risulta che sono molti di più quelli chiusi rispetto a quelli che sopravvivono.

Per rappresentare graficamente l’inefficienza dei fondi comuni, da questo grafico potete notare il confronto tra un fondo attivo e il suo indice di riferimento.

Prendiamo ad esempio questo fondo azionario USA “Growth”, il cui costo è del 2,49% all’anno (linea blu), paragonato all’andamento del suo mercato di riferimento (in rosso):

Negli ultimi cinque anni questo fondo è salito del 52%: sembrerebbe un ottimo risultato e magari potreste anche esserne soddisfatti, ma solo se non scoprirete che il mercato in cui avete investito tramite il vostro fondo in realtà è salito del 151%, non del 52% che avete ottenuto dal vostro investimento.

In pratica, investendo 10.000 euro avreste dovuto guadagnarne altri 15.100 per ritrovarvi con 25.100 euro finali, mentre con questo fondo ne avreste guadagnati solo 5.200 ritrovandovi con 15.200 euro, un mancato guadagno di ben 9.900 euro. Ecco perché il solo fatto che il fondo salga di valore non è sufficiente a dimostrarne la qualità.

Questo fondo è un esempio perfetto di un pessimo investimento su cui i risparmiatori sono, ahimè, ben felici di restare investiti per anni solo perché vedono il fondo salire, non potendosi rendere conto del fatto che invece il fondo continua a perdere (e di parecchio) rispetto al mercato. La vostra banca invece vi dirà che sta andando tutto benissimo e che state guadagnando ben il 52%, e continuerà ad incassare le sue commissioni.